När Grekland förra våren annonserade att man inte skulle kunna betala sina skulder reagerade EU och IMF snabbt. Lösningen blev att låna ut nya krediter till landet. Det hela kallades ett räddningspaket, men de som egentligen hjälptes var inte Grekland – utan bankerna.

Den 24 april 2010 gav den grekiska regeringen upp. I ett tv-sänt tal bad premiärministern Giorgos Papandreou till slut EU och Internationella valutafonden, IMF, om utlovat stöd för att kunna betala tillbaka på landets skulder. Redan tidigare har räntan på grekiska statspapper – som visar hur dyrt det är för staten att låna pengar på finansmarknaderna – skjutit i höjden, och det fortsatte uppåt.

Nu gick det fort. I början av maj kunde euroländerna tillsammans med IMF presentera ett gigantiskt stödlån till Grekland, värt 110 miljarder euro, som landet fick ta emot på villkor att man genomför omfattande reformer. De nya krediterna innebar att Grekland kunde betala räntorna på sina gamla lån, och att landet fick en tidsfrist för att försöka komma tillrätta med sina ekonomiska problem.

Allt eftersom krisen utvecklade sig följde också liknande räddningspaket till Irland i november och till Portugal i maj 2011.

Men vilka var det Europa hade räddat, egentligen?

Ett förtäckt bankstöd

– Som jag ser det är räddningspaketen en form av bankstöd bakvägen, säger Mats Persson, professor vid Institutet för internationell ekonomi på Stockholms universitet.

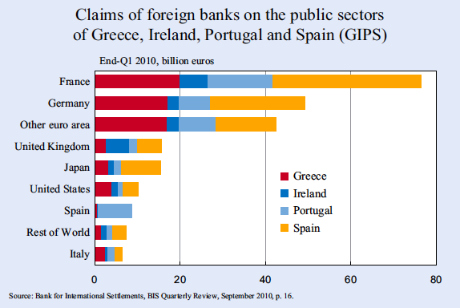

– Förutom pensionsstiftelser av olika slag är det i huvudsak tyska och franska banker som lånat ut pengar till de länder som nu befinner sig i ekonomiska svårigheter. Det innebär ett problem, för banker får inte gå i konkurs, fortsätter han.

Efter investmentbanken Lehman Brothers fall på andra sidan Atlanten hösten 2008 är västvärldens ledare livrädda för ytterligare en bankkollaps. Europas alla finansinstitut är sammankopplade med varandra genom fordringar och skulder. Skulle en bank falla riskerar det att utlösa en kedjereaktion av förluster genom kontinenten. Företag och hushåll skulle få svårt att låna pengar. Kreditmarknaderna skulle frysa till. Den bräckliga återhämtning delar av Europa upplevt efter finanskris nummer ett skulle vändas neråt i lågkonjunktur igen. Kaos.

Så ser skräckscenariot ut. Därför måste bankkonkurser undvikas till varje pris.

– Ett antal enskilda tyska och franska banker sitter på stora innehav av grekiska och spanska statspapper. De riskerar att gå omkull ifall Grekland skulle ställa in betalningarna, säger Mats Persson.

Med sina krispaket räddar EU och IMF inte nödvändigtvis Europas problemtyngda ekonomier – utan långivarna.

Dyrt och kontraproduktivt

Nästan alla ekonomer är överens om att banker inte kan tillåtas gå i konkurs. Effekterna på samhällsekonomin blir för stora. Men det betyder inte att de nuvarande ”räddningspaketen” vare sig är effektiva eller rättvisa.

– Räddar man Grekland så hjälper man alla långivare som lånat ut pengar till landet, fortsätter Mats Persson.

– Det handlar om pensionsstiftelser, industriföretag, banker som hotas av förluster men inte av konkurs – vilket är huvuddelen av banksystemet – plus ett mindre antal banker som verkligen riskerar att gå omkull.

Europas räddningspaket är ett synnerligen dyrt bankstöd, eftersom pengarna inte enbart går till banker som ”måste” ha pengar för att undvika en kollaps.

– Om man enbart går in och räddar de banker som är hårt exponerade mot Grekland eller Portugal, som verkligen riskerar att gå omkull, så blir det väldigt mycket billigare för Europas skattebetalare, säger Mats Persson.

– Men resultatet av en sådan aktion blir ju att staten tar över banken från aktieägarna. Och det tror jag är anledningen till att man inte gått den vägen.

Det går förstås inte att bevisa att franska eller tyska bankägare påverkat Europas ledare att välja räddningspaket framför bankövertaganden – men vad som ligger i bankernas egenintresse är uppenbart.

Och förutom att den nuvarande ordningen skyddar de banker vars utlåning gav upphov till krisen skapar EU:s ”räddningspaket” dessutom riktigt dåliga incitament. I dagsläget tar bankerna vinsterna medan Europas skattebetalare står för riskerna. Det uppmuntrar till fortsatt riskfyllt beteende från finanssektorn.

Att spara sig till tillväxt

EU och IMF har ordinerat en svältkur för Europas krisländer: Staterna ska minska sina utgifter. Offentliganställda sägs upp, de som blir kvar får uppleva lönesänkningar. Allmänna tillgångar och företag ska säljas ut och arbetsmarknaden göras ”mer flexibel”. Kraven på reformer kommer tillsammans med EU:s räddningspaket.

Det är på sätt och vis märkligt tänkt. Grekland – EU:s just nu mest utsatta land – kan tjäna som exempel för samtliga krisländer. Precis som många andra befinner sig landet i en djup lågkonjunktur. I det läget ska Grekland skära kraftigt i statsutgifterna, betala räntor på sina gigantiska lån – och samtidigt få igång tillväxten så att statsskulden i relation till BNP minskar. Allt på en gång.

Att dra ned på utgifterna i en lågkonjunktur, motsatsen till en expansiv stimulanspolitik, kan rentav fungera kontraproduktivt.

– Besparingskraven på Grekland är problematiska, säger Mats Persson.

– I en djup lågkonjunktur som den grekiska är det livsfarligt att strama åt. I stället bör man satsa offensivt för att komma ut ur krisen, fortsätter han.

Om ekonomin krymper ökar statsskuldens relativa storlek – tvärtemot de uppsatta målen från IMF och EU – och landet riskerar att hamna i en ond spiral. I en skuldfälla.

Både Irland och Grekland har haft negativ tillväxt sedan krisen inleddes. Statsskulden i Grekland väntas nästa år hamna en bra bit över 160 procent av BNP – en ökning från 143 procent av BNP 2010, då landet ”räddades” av EU och IMF. Nedskärningsmedicinen verkar fungera dåligt.

Skulder som sprider sig

Men också en skuldnedskrivning – att de skuldtynga länderna helt enkelt ställer in en del av sina betalningar – för med sig stora problem. För det första skulle Grekland eller Portugal i så fall få det betydligt svårare att låna i framtiden. Om du en gång ställt in dina betalningar ska det mycket till för att en bank ska våga låna ut till dig igen. Och det är bara början.

Ett antal europeiska banker hotar att gå omkull om EU:s krisländer ställer in betalningarna – men också Europas skattebetalare skulle i ett sådant scenario åka på en förlust. ”Räddningspaketen” till Grekland, Portugal och Irland består av lån garanterade av EU:s medlemsstater. Hittills har det hela varit en lysande affär för de rikare euroländerna. Krisländerna betalar ränta på lånen de fått från EU, och pengarna flyter stadigt flyter in på eurostaternas statskonton. Men om något land skulle ställa in betalningarna förvandlas det hela direkt till en ekonomisk förlust.

Och som om det inte vore nog är flera andra länder inom EU oroliga för att de själva kan få det tuffare att låna om Grekland eller Portugal ställde in betalningarna.

– Om kreditgivarna skulle ta en del av smällen när det går dåligt är man rädd att det kommer att bli dyrare att låna i framtiden, säger nationalekonomen Stefan de Vylder, som ägnat mycket tid åt att studera olika typer av finans- och valutakriser.

I en sådan situation skulle finansmarknaderna bli vettskrämda. Om Grekland kan ställa in sina betalningar, vad finns det då som säger att inte också Portugal, Italien eller Spanien kan göra det? Så tänker en del av Europas tyngsta politiker.

Andra pekar på att marknaden den här gången faktiskt är högst rationell. Många räknar redan med att Grekland kommer att skriva ned en del av sina skulder – vilket avspeglas i högre räntor på grekiska statspapper.

I sådant fall vore det kanske bäst att skrida till verket omedelbart, innan krisländernas skuldberg vuxit ytterligare. I slutet av 90-talet drev Jubel 2000-rörelsen kravet på skuldavskrivning för världens fattigaste länder, och var ett av embryona till den globala rättviserörelsen. Kanske är det nu dags för den europeiska vänstern att ta upp kravet på nytt, nu i regional tappning.

Jubel 2011? Också långivarna måste vara med och betala.

Följ Dagens Arena på Facebook och Twitter, och prenumerera på vårt nyhetsbrev för att ta del av granskande journalistik, nyheter, opinion och fördjupning.