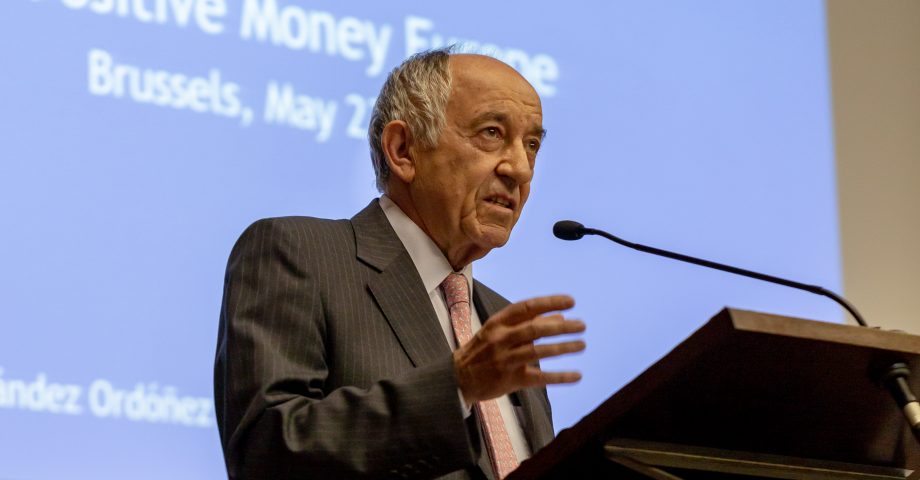

E-kronan En statligt kontrollerad digital valuta skulle göra det möjligt att helt undvika bankkriser och åstadkomma mer valfrihet för konsumenterna. Det säger den tidigare centralbankschefen Miguel Fernández Ordóñez som nyligen besökte Sverige.

– Den nya teknologin gör det möjligt för oss att använda digitala pengar skapade av staten, säger Miguel Fernández Ordóñez.

Som pensionerad från en rad höga politiska uppdrag, bland annat statssekreterare på finansdepartementet i hemlandet Spanien, chef för spanska centralbanken och medlem i ECB:s styrelse, ägnar han sig numera främst åt att föreläsa om behovet av att staten skapar och ger ut digitala pengar.

I den egenskapen besökte han tidigare i juni Stockholm och en heldagskonferens på temat digitala statliga pengar, på svenska kallat e-krona, som ordnades av nätverket Positiva pengar. Dagens Arena träffar honom i frukostmatsalen på hans hotell måndagen efter.

Grundidén är att privata banker fått en allt viktigare roll i att skapa pengar genom långivning och att värdet på den krediten inte har en verklig motsvarighet; det vill säga bankerna skapar pengar. För att få bättre kontroll på vad pengar används till och förhindra bubblor som spricker förespråkas att staten tar över kontrollen.

Det stora problemet med dagens banksystem, menar Miguel Fernández Ordóñez, är att banker inte verkar på konkurrensmässiga villkor och att de är skyddade från att gå omkull genom garantier från staten. Det har lett till att några få stora banker i varje land har kunnat skaffa sig en monopolliknande ställning.

– Ny teknik gör det möjligt för oss att låna på ett mer varierat och decentraliserat sätt via nätet. Men bankerna är så skyddade att den nya fintech-industrin inte kan tävla med dem när det gäller utlåning, utom som mest på betalområdet.

Pengar är inte säkra i dag, enligt Miguel Fernández Ordóñez.

– Problemet med pengar skapade av bankerna är att de är riskabla och osäkra, och det krävs omfattande statlig intervention och statligt skydd för att reducera de riskerna. För om du inte skyddar och reglerar bankerna får du bankkriser, säger Miguel Fernández Ordóñez.

Som exempel nämner han det internationella bankregelverket Basel, som kom till för att undvika bankkriser och som ställer krav på hur mycket kapital banker ska hålla. Regelverket har gjorts om i flera omgångar, själv var han med och tog fram den tredje upplagan.

– Basel III tillsammans med kapitaldirektivet är 10 000 sidor långt och består av två miljoner ord. Det motsvarar tre biblar. Om du ska driva en bank och veta vad du måste göra måste du läsa tre biblar.

Är Basel-reglerna tillräckliga för att skydda systemet?

– Inte enligt mig. Efter Basel I sa man att nu kommer vi inte ha kriser, samma sak efter Basel II. Men vi vet att regelverket inte är tillräckligt när vi hamnar i nya kriser.

I dagens system är det nödvändigt med ett så detaljerat – och omfattande – regelverk, menar han. Men det beror på att systemet är felkonstruerat. På grund av bankernas privilegierade situation krävs det han kallar »sovjetiska«, och egentligen marknadshämmande, kontrollinstrument och regleringar.

Du har suttit i ECB:s styrelse och som chef för spanska centralbanken. Vad har du lärt dig och vad kan göras bättre?

– Förutsatt att man inte ändrar banksystemet utan det är som nu tycker jag att vad centralbankerna gör är rätt. Om jag fortfarande skulle sitta i ECB:s styrelse skulle jag göra samma sak. Det är därför jag inte brukar kritisera övervakande myndigheter och centralbanker.

Ytterligare en anledning till att staten bör försöka förhindra bankkriser är de långvariga ekonomiska svackor som följer på sådana. Återhämtningen går mycket trögare än efter andra ekonomiska kriser, menar Miguel Fernández Ordóñez.

– I Spanien har vi först nu – 10 år efter krisen – återhämtat oss till den BNP-nivå vi hade före krisen. Under den tiden har vi också haft hög arbetslöshet. Vi har inte en arbetsmarknad med flexicurity som i de nordiska länderna, vårt system är väldigt dåligt. Normalt sett kan vi ha arbetslöshetsnivåer på 10–12 procent – vilket också är högt – men under bankkrisen hade vi nära 40 procent arbetslöshet och 50 procent för unga. Vi förlorade en generation av unga människor, säger han.

Sedan staten i början av 1900-talet började gå in och rädda banker vid kriser har effekterna av dessa blivit så mycket större, menar han.

– Under 80 år från 1930-talet till nu har vi haft två världskriser som har haft en enorm politisk effekt, genom att skapa fascism och kommunism på 30-talet och nu populism och extremvänster bland annat.

Även när kriser inte pågår har stater satsat mycket pengar på att subventionera banker, menar han.

Lösningen är att banker får bära sina egna risker. Det skulle leda till att många av dagens storbanker försvinner och många nya aktörer dyker upp på låne- och betalningssidan; aktörer som verkar på en verkligt konkurrensutsatt marknad. Statens enda roll blir att föra register över de pengar som riksbanken ger ut. Hur det skulle se ut rent praktiskt är han inte så intresserad av att prata om. Men villkoren skulle gynna konsumenterna.

– Min uppfattning är att konsumenter troligen skulle få många serviceaktörer att välja mellan. Men de använder inte direkt ett konto hos centralbanken, utan det hanteras via aktörer som stöds av den statliga e-kronan. Det viktiga är att de här aktörerna inte lånar ut dina pengar utan tillåtelse, säger Miguel Fernández Ordóñez.

Riksbankens chef Stefan Ingves har varnat för att värdet av kontanter i Sverige har halverats över tio år, och där vi riskerar att kommersiella aktörer helt och hållet kontrollerar betalmedlen för Sveriges befolkning. För att stävja utvecklingen har Riksbanken föreslagit skapandet av en e-krona som ska se till att staten har kontroll över åtminstone en del av betalningsmedlen i landet.

Men för Miguel Fernández Ordóñez är idén om en statlig e-krona inte direkt kopplad till det minskande användandet av kontanter.

– Men den svenska Riksbankens förslag om att skapa en e-krona är väldigt intressant. Problemet är att de inte kommer att ge ut den för alla pengar utan bara som ersättning för kontanter, säger han.

Samtidigt som Miguel Fernández Ordóñez argumenterar för att en statligt styrd digital valuta skulle ge mer mångfald och valfrihet för konsumenterna, säger han också att systemet skulle ge staten mer makt att styra var pengar ska investeras.

– Ibland levererar inte marknaden resultat. Till exempel kan jag tänka mig att många är missnöjda med hur mycket pengar banker investerar i att bekämpa klimatförändringar och i lån till små- och medelstora företag. Men om staten kan spara pengar på att inte subventionera banker kan man istället investera dem i det man vill använda pengarna till.

Då blir det väl ändå mer statlig kontroll?

– Mindre. I dag subventionerar politikerna banker utan att ha fått ett godkännande för det i parlamentet; makten att skapa pengar utanför den politiska arenan.

Följ Dagens Arena på Facebook och Twitter, och prenumerera på vårt nyhetsbrev för att ta del av granskande journalistik, nyheter, opinion och fördjupning.