Timbro väljer de siffror som passar deras syfte och försöker påskina att JB Educations konkurs var oundviklig. Kent Werne om Timbros motrapport efter Dagens Arenas avslöjande.

På Timbros sajt ”Välfärdsforum” går den näringslivsstödda tankesmedjan till angrepp mot min granskning av JB Education: ”Efter en artikel full av fel i Dagens Arena så sprids missförståendet att bolaget gick i konkurs trots höga vinster och vinstutdelningar”, skriver man, och försöker leda i bevis att JB gick med förlust i flera år och att jag och Dagens Arena är ute och cyklar.

Jag är förstås tacksam om felaktigheter uppmärksammas. Som regel dubbelkollar jag fakta och ifrågasätter slutsatser i mina granskningar och analyser, men ibland kan det förstås bli fel. Det är lätt hänt att någon aspekt missas, särskilt när det handlar om komplicerade ekonomiska och redovisningstekniska förhållanden.

Tyvärr levererar dock inte Timbro någon saklig kritik, utan förvränger det jag skrivit och läser på köpet JB:s årsredovisningar som SKP läste Stalin på 1930-talet. Övriga bärande källor är av det märkligare slaget: En telefonintervju med JB:s avgångne VD Anders Hultin och en riksdagsinterpellation av socialdemokraten Peter Persson– inte som exempel på inlägg i debatten utan som garantier för att Timbros resonemang stämmer. Analysen är också befriad från all kunskap om riskkapitalbolag.

Med det sagt, låt oss titta närmare på Timbros invändningar, något som också ger möjlighet att beskriva hur jag granskat och analyserat JB-affären.

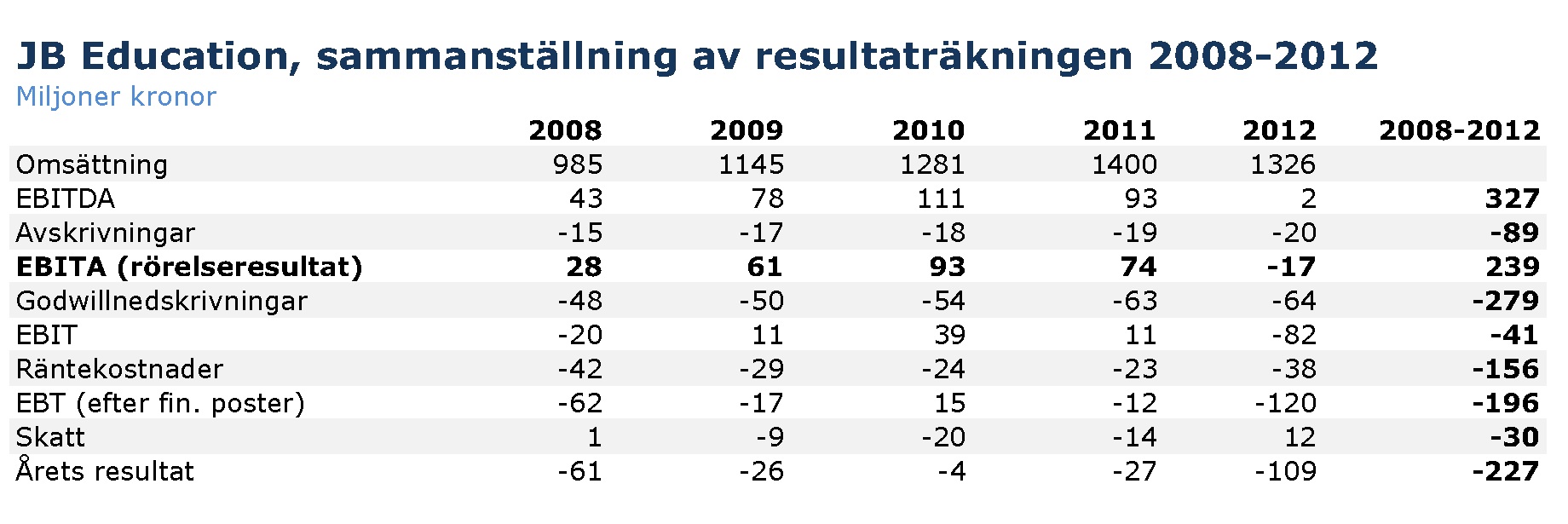

Timbro hävdar först och främst att koncernen inte gått med 228 miljoner kronor i vinst 2009–2011 som jag visat (eller 239 miljoner 2008–2012), utan med förlust. ”Werne använder alltså måttet rörelsevinst, och tar detta som intäkt för att JB-koncernen gick med vinst, trots att man med det måttet missar de finansiella utgifter som företaget har.”

Jag har mycket riktigt tittat på rörelsevinsten, närmare bestämt EBITA (Earnings Before Interest, Taxes and Amortization), vilket är rörelsevinsten före goodwillnedskrivningar. EBITA är ett mycket vanligt jämförelsetal i etablerad företags- och räkenskapsanalys. Det anger vad som blir över när kostnaderna för verksamheten samt de årliga avskrivningarna på investeringar i till exempel byggnader, möbler, datorer och datorprogram dragits från intäkterna (skolpengen i det här fallet).

EBITA inkluderar alltså kostnaderna för investeringar i verksamheten, i form av avskrivningar (depreciations), men inte så kallade goodwillnedskrivningar (amortizations), vilka i JB:s fall ligger på 48, 50, 54, 63 och 64 miljoner kronor 2008–2012. Att räkna bort goodwillnedskrivningar är nödvändigt för att få syn på de vinster som görs på offentliga medel. Varför då?

När riskkapitalbolaget köper upp en koncern, och när koncernen gör tilläggsförvärv, betalar de normalt betydligt mer än vad det är värt om man ser till kapital och lösöre. Priset baseras på förväntningar om framtida intäkter, vinster och försäljningsvärde. Detta överpris redovisas som goodwill, och skrivs ner i takt med att vinsterna rullar in.

Så här beskrivs goodwillfenomenet av Per Strömberg, professor i finansiell ekonomi och en av Sveriges främsta experter på riskkapitalbolag: ”Det kommer från förvärv man gjort till ett högre pris än bokvärdet. Det är en kostnad i dina böcker, men påverkar inte kassaflödet negativt.” En goodwillnedskrivning är inte heller avdragsgill och påverkar inte det beskattningsbara resultatet, eftersom den inte kan ses som en verklig kostnad.

I en del andra publicerade beräkningar av välfärdskoncernernas vinster, bland annat i Dagens Samhälle, har denna låtsaskostnad räknats in, vilket har gett en missvisande bild av vinstnivån – omedvetet eller medvetet. Eller för den delen förlustnivåerna. För 2012 redovisade JB-koncernen till exempel ett resultat efter avskrivningar och goodwillnedskrivingar (EBIT) på minus 82 miljoner kronor. Men EBITA var bara minus 17 miljoner – en avsevärd skillnad.

Även Timbro räknar in goodwillnedskrivningar. Men de nöjer sig inte där. De väljer att fokusera på resultatet efter finansiella poster (EBT), med motiveringen att ”företag som investerar stora belopp har ofta stora räntekostnader som måste betalas”.

I stället för årliga vinster i JB Education 2008–2011 kan Timbro därför passande nog uppvisa en tabell med årliga förluster.

Det är riktigt att JB Education haft höga räntekostnader, närmare bestämt 42, 29, 24, 23 och 38 miljoner 2008–2012. Men det handlar inte om räntor på lån som tagits för att finansiera investeringar i verksamheten, utan om räntor på det banklån som togs för att finansiera Axcels initiala uppköp av JB Education. Dessa pengar gick till de förra ägarna och har inte på något sätt satsats i skolverksamheten.

Att behandla en riskkapitalägd koncern som vilket företag som helst tyder på okunnighet om vad ett riskkapitalbolag är och hur uppköpsstrategin ser ut. Ska man se konsekvent till resultatet efter finansiella poster går i princip alla koncerner som köpts upp av riskkapitalbolag med förlust eller en mycket marginell vinst, just på grund av de höga räntorna på uppköpslånen.

Riskkapitalbolagen, eller buyout-bolagen som de kallas i branschen, köper etablerade företag eller koncerner med en kombination av fondkapital och banklån (ofta i relationen 30/70). Man kan jämföra det med att köpa en villa eller bostadsrätt. Köparen går in med en egeninsats och lånar till resten av köpesumman.

Vid bostadsrättsköpet går pengarna till säljaren, likadant när riskkapitalbolaget köper ett företag/koncern. Men det finns en viktig skillnad. Den som tar ett bolån betalar normalt själv räntan. Riskkapitalbolaget överför däremot skulden och betalningsansvaret på det uppköpta företaget/koncernen (JB). Man pantsätter också aktierna. På så sätt överför man risken till det uppköpta företaget (JB), och får dessutom ner det beskattningsbara resultatet i koncernen eftersom räntan är avdragsgill.

Om detta har jag skrivit i två analyser, en i Dagens Arena och en i Helsingborgs Dagblad. Jag visar hur JB-koncernen föll på grund av stora skulder som förre ägaren Rune Tedfors och sedan Axcel pådyvlat koncernen, och att resultatet 2012 blev för dåligt för att man skulle kunna fortsätta betala räntorna och amorteringarna till banken.

Att titta på resultatet efter finansiella poster är helt enkelt mycket missvisande om man vill få syn på de vinster som gjorts på skolverksamheten, på hur mycket av skattepengarna som försvinner från välfärden. Dels för att bluffkostnaden goodwillnedskrivningar då är medräknad, dels för att för att räntan på uppköpslånet felaktigt ses som en kostnad för gjorda investeringar.

Timbro skriver vidare: ”Med tanke på att koncernen uppvisat större förluster än vinster under åren är det svårt att förstå hur ägarna skulle ha kunnat plocka ut miljonutdelningar under ett antal år fram till konkursen.”

Faktum är att jag aldrig hävdat att Axcel har plockat ut pengar ur JB Education, inte i någon artikel. Jag har till och med uttryckligen skrivit att detta inte gått att belägga. Vad man däremot kan konstatera, eftersom det framgår tydligt i årsredovisningarna, är följande: Många miljoner har slussats uppåt från dotterbolagen (i varje dotterbolag ingår flera skolor) till moderbolaget JB Education som ”koncernbidrag”, vilket kan ses som en form av utdelning från skolorna till moderbolaget.

Men inte enligt Timbro, som efter ett telefonsamtal med Anders Hultin är säkra på att det handlar om en skälig ersättning för gemensamma administrationskostnader.

Visst, koncernbidraget kan ses som en resultatutjämning i en koncern, vilket då görs av skatteplaneringsskäl, men inte som en ersättning för utförda tjänster. Så här skriver Skatteverket: ”Koncernbidrag utgör inte ersättning för tjänster eller varor som tillhandahållits givaren. Inkomstöverföringen är med andra ord vederlagsfri.” Och vidare: ”om koncernbidraget går från dotterbolag till moderbolag krävs bolagsrättsligt att det ryms inom utdelningsbara medel.”

Även Expressen har (oberoende av mig), konstaterat att JB Educations rörelsevinst 2008–2011 var ansenlig, och att ”moderbolaget tömt gymnasieskolorna på nästan lika mycket pengar genom så kallade ’koncernbidrag’ … Pengar som i stället för att användas i undervisningen försvann vidare till moderbolaget där de bland annat använts för att betala av jättelika banklån.” Och Lärarnas tidning har skrivit om koncernbidragen i JB-koncernen 2012 (vilket inte jag gjort), som uppgick till 85 miljoner, och har tidigare granskat koncernbidragen i Academedia på ett liknande sätt.

Men det viktiga är trots allt inte hur överföringen bokförs, utan vart den samlade rörelsevinsten (EBITA) tagit vägen. Det handlar om 28, 61, 93 och 74 miljoner 2008–2011). Räknar man in 2012 års förlust på 17 miljoner blir den totala rörelsevinsten (EBITA) 2008-2012 ändå 239 miljoner.

Väldigt lite av vinsterna återinvesterades i den löpande verksamheten. Istället brändes pengarna på höga räntor (156 miljoner 2008-2012) och på uppköp av andra skolföretag (271 miljoner 2008–2012) – en expansion som var tänkt att öka värdet på koncernen och ge ett högre pris vid försäljning. Nu blev det inte så, eftersom allt föll när vinsterna dalade 2012 och banken krävde tillbaks det stora lånet på över 300 miljoner.

Hur mycket förlorade Axcel i konkursen? Så här tror Timbro: ”Axcel lade ur eget kapital ca 300 miljoner kronor i köpet av JB Education. Sedan dess har Axcel tillfört ytterligare 100 miljoner kronor för investeringar och expansion. Axcel har inte fått någon utdelning från JB-koncernen och den totala förlusten kan därför uppskattas till runt 400 miljoner kronor.”

Att köpet betalades med 300 miljoner av ”egna insatser” är en nyhet. Källan de hänvisar till är socialdemokraten Peter Persson, som i sin tur hänvisar till en artikel i Östersundsposten, där det inte hävdas att Axcel skyfflat in 300 miljoner av fondkapital, utan att hela köpesumman överstigit 300 miljoner.

Köpesumman är för övrigt inte offentliggjord, utan måste extraheras via posten ”ingående anskaffningsvärde”, vilken uppgår till 464 miljoner. Om man lägger till lösöret och inventarierna landar det på lite mer än en halv miljard. Köpet finansierades med ett banklån på 317 miljoner och genom att en skuld på 200 miljoner till de förra ägarna (främst Rune Tedfors) fick ligga kvar i koncernen. 2009 överfördes Tedfors-skulden till holdingbolaget Instruo Holding, som samtidigt gav ett ”ovillkorat aktieägartillskott” på motsvarande summa till JB Education.

Axcel, eller snarare ägarfonden Axcel III (Timbro skriver felaktigt Axcel IV), skickade in 200 miljoner i eget kapital, och sedan ytterligare 40 miljoner i form av en nyemission 2012. Totalt alltså 240 miljoner. Vilket sannolikt gått förlorat, såtillvida inga dolda överföringar har skett.

Detta är dock inte pengar som riskkapitalbolaget Axcel Partners förlorat. De som drabbas är de som satsat pengar i ägarfonden Axcel III, företrädesvis danska pensionsfonder.

Sammanfattningsvis: Timbro väljer de siffror som passar deras syfte, nämligen att påskina att JB Education gått med förlust och att konkursen därmed var oundviklig enligt normal företagsekonomisk logik. Jag har visat att JB och den ensamme ägaren Axcel gått med vinst på själva skolverksamheten, och sedan bränt pengarna på stora lån och på uppköp av nya skolor.

Jag har visat att JB var ett luftslott som pumpades upp med skulder i syfte att ge snabb och rejäl avkastning till ägarna, och hur luftslottet till sist sprängdes. Drömmen gick i kras, men det berodde inte på att koncernen drogs med enorma förluster, utan på att affärsmodellen inte pallade minsta svacka, på att riskkapitalbolagens strategi förutsätter ett ”stadigt kassaflöde” och stabila vinster.

Följ Dagens Arena på Facebook och Twitter, och prenumerera på vårt nyhetsbrev för att ta del av granskande journalistik, nyheter, opinion och fördjupning.