ANALYS. Slopa exportmålet och inför ett konkurrenskraftsmål

En förlegad syn på världsekonomin ger en missvisande bild av Sverige som industrination. Det behövs en ny karta som vägleder lönebildningen och regeringens exportstrategi, menar Juseks Daniel Lind och Unionens Jon Tillegård.

I dag (2 oktober) arrangerar Medlingsinstitutet sin återkommande konferens om de samhällsekonomiska förutsättningarna för lönebildningen. Konferensen utgör startskottet för den avtalsrörelse som kulminerar när de lönenormerande avtalen inom industrin löper ut den sista mars 2020.

Fram till dess kommer ett flertal rapporter att stötas och blötas i syfte att etablera en välgrundad analys av industrins ställning på världsmarknaden. Den är sedan avgörande för nivån på den löneökningstakt – det så kallade ”märke” – som svensk ekonomi kan bära utan att försämra industrins konkurrenskraft.

Ny karta har fått genomslag internationellt – men inte i Sverige

En utmaning fram till att ett nytt märkessättande avtal är slutet är att forskning visar att det krävs en ny karta för att förstå industrins konkurrenssituation. Med den gamla och i många sammanhang fortfarande dominerande kartan riskerar vi inte bara att missförstå industrins konkurrenskraft och den internationella handelns betydelse för välståndsutvecklingen, utan även hur handelsströmmar, specialiseringsmönster och tillväxtförutsättningar utvecklas i olika delar av världen.

Det krävs en ny karta för att förstå industrins konkurrenssituation.

Med en felaktig förståelse av hur världsekonomin fungerar riskerar geopolitiska spänningar att förstärkas och underminera etablerade handelssamarbeten. Argumenten för det av Donald Trump initierade handelskriget mellan USA och Kina hämtar till exempel sitt stöd i den gamla kartan, framför allt genom att överskatta Kinas betydelse för USA:s handelsunderskott.

Denna nya karta har etablerats hos ledande globala institutioner som IMF, WTO och OECD, men har ännu inte fått tillräckligt genomslag i svensk lönebildning. Det är olyckligt – inte minst därför att den sistnämnda organisationen menar att behovet av en ny karta är störst i högteknologiska och utrikeshandelsberoende länder som Sverige – och kan innebära att diskussionen om märkets önskvärda nivå utgår från en missvisande bild av industrins konkurrenskraft och därmed baseras på felaktiga premisser.

Vad som förstärker den här utmaningen är svårigheten att skapa klarhet i finanskrisens påverkan på svensk industri. Hittills har detta inte gjorts utifrån detta nya sätt att rita kartan.

IT-tekniken ökar specialiseringen inom och mellan länder

Behovet av en ny karta förklaras av den strukturomvandling som har pågått sedan IT-tekniken växt fram som den ekonomiska tillväxtens kärnteknologi. Produktionsprocesser har blivit mer uppdelade i olika steg och lokaliseras alltmer oberoende av nationsgränser. I syfte att dra nytta av det här teknikskiftet har industriföretagen ökat sin – vertikala – specialisering. Principen att i egen regi stå för en produkts tillverkning från ax till limpa har övergivits och i stället ligger fokus på den del av produktionen där det egna företaget har störst fördelar. Det har gynnat produktiviteten och tar sig två huvudsakliga uttryck.

I den inhemska ekonomin betyder det att en större andel av industrins värdeskapande genereras i andra sektorer, inte minst i den kunskapsintensiva tjänstesektorn. Detta förklaras både av att företagen lägger ut produktion som inte anses tillhöra kärnverksamheten och att det ofta krävs ett ökat tjänsteinnehåll för att göra produkterna konkurrenskraftiga.

Behovet av en ny karta förklaras av den strukturomvandling som har pågått sedan IT-tekniken växt fram som den ekonomiska tillväxtens kärnteknologi.

Det andra uttrycket är framväxten av globala värdekedjor. IT-tekniken har sänkt kostnaden för att koordinera dessa. Det har förbättrat möjligheten att kombinera forskning, produktutveckling och högteknologisk produktion i ”väst” med låglöneproduktion i ”öst”. Det har inte bara resulterat i en snabb exporttillväxt utan framför allt i att exportens sammansättning har ändrats. Med längre och mer komplicerade produktionsprocesser har andelen insatsprodukter ökat – en mindre andel av exporten är, till exempel, färdigproducerade bilar och en högre andel är komponenter till bilen som är på väg till nästa steg i den värdekedja som ska leda fram till den färdiga bilen.

Ett annat sätt att uttrycka detta på är att svensk industris export av insatser till Tyskland i högre utsträckning än för 20 år sedan även passerar vidareförädling i Polen och Kina och en slutmontering i Frankrike, innan den färdiga produkten skeppas till USA för att konsumeras. Detta innebär att det i handelsstatistiken mellan Frankrike och USA ingår förädlingsvärden som bland annat har genererats i Sverige, trots att handeln mellan Sverige och USA i vedertagen mening och enligt den gamla kartan är oförändrad.

Bruttostatistiken döljer en mer realistisk bild av handeln

Dessa globala värdekedjor påverkar förståelsen av handeln i världen eftersom det etablerade sättet att mäta görs i bruttotermer. Det betyder att hela försäljningsvärdet av en importerad produkt tillfaller det land där produkten slutproducerats (last country of origin), trots att insatserna, och därmed värdeskapandet, kan härledas till många och ett växande antal länder och branscher. Det betyder även att bruttovärdet registreras – och adderas – varje gång en insatsprodukt korsar en nationsgräns.

Med fler gränsövergångar, inom ramen för alltmer komplicerade globala värdekedjor, ökar således skillnaden mellan handelns bruttovärde och den (netto-)förädling – i form av löner och vinster – som genereras i produktionen.

Denna struktur av handel med förädlingsvärden som döljer sig under den vedertagna bruttostatistiken ger ofta en mer realistisk bild av svensk industris konkurrenskraft och ställning på världsmarknaden.

Typexemplet är produktionen av smarta telefoner.

Typexemplet är produktionen av smarta telefoner. Slutproduktionen görs ofta i Kina och därmed tillfaller i statistiken enligt den gamla kartan hela försäljningsvärdet landet, trots att endast 3–4 procent av de löner och vinster som är förknippade med att färdigställa telefonen genereras där. Kina framstår därför i bruttotermer som en världsledande producent av smarta telefoner, trots att landets förädlingsandel längs telefonens värdekedja är mycket låg och trots att det främst är i låglönesektorer som den kinesiska delen av förädlingen sker.

Sammantaget innebär detta att handelsstatistiken – så som den har använts under de senaste decennierna – dels överskattar den positiva effekt som svensk export har på inhemska jobb och vinster, dels är missvisande i termer av var i den inhemska ekonomin förädlingen sker. Med den gamla kartan exkluderas det växande beroendet av tjänstesektorn helt. Tjänstesektorn exporterar dessutom stora värden, men det sker främst indirekt, via insatsleveranser till industrin.

Svensk industrins konkurrenskraft efter finanskrisen enligt den nya kartan

I en ny och mer specialiserad global ekonomi – där det avgörande inte är att vara exportör av färdiga produkter, utan att tillskansa sig en så stor andel som möjligt av den nödvändiga förädlingen – krävs ett nytt sätt att mäta industrins långsiktiga konkurrenskraft. En metod som forskarsamhället numera använder är att identifiera ett lands andel av de totala löner och vinster i alla branscher världen över som under ett år krävs för att producera världens efterfrågan på industriprodukter.

Med utgångspunkt i detta perspektiv – och med stöd av ett av ledande forskare specialframtaget och för svenska förhållanden unikt datamaterial – är följande iakttagelser relevanta för att på ett så rättvisande sätt som möjligt förstå svensk industris konkurrenskraft efter finanskrisen:

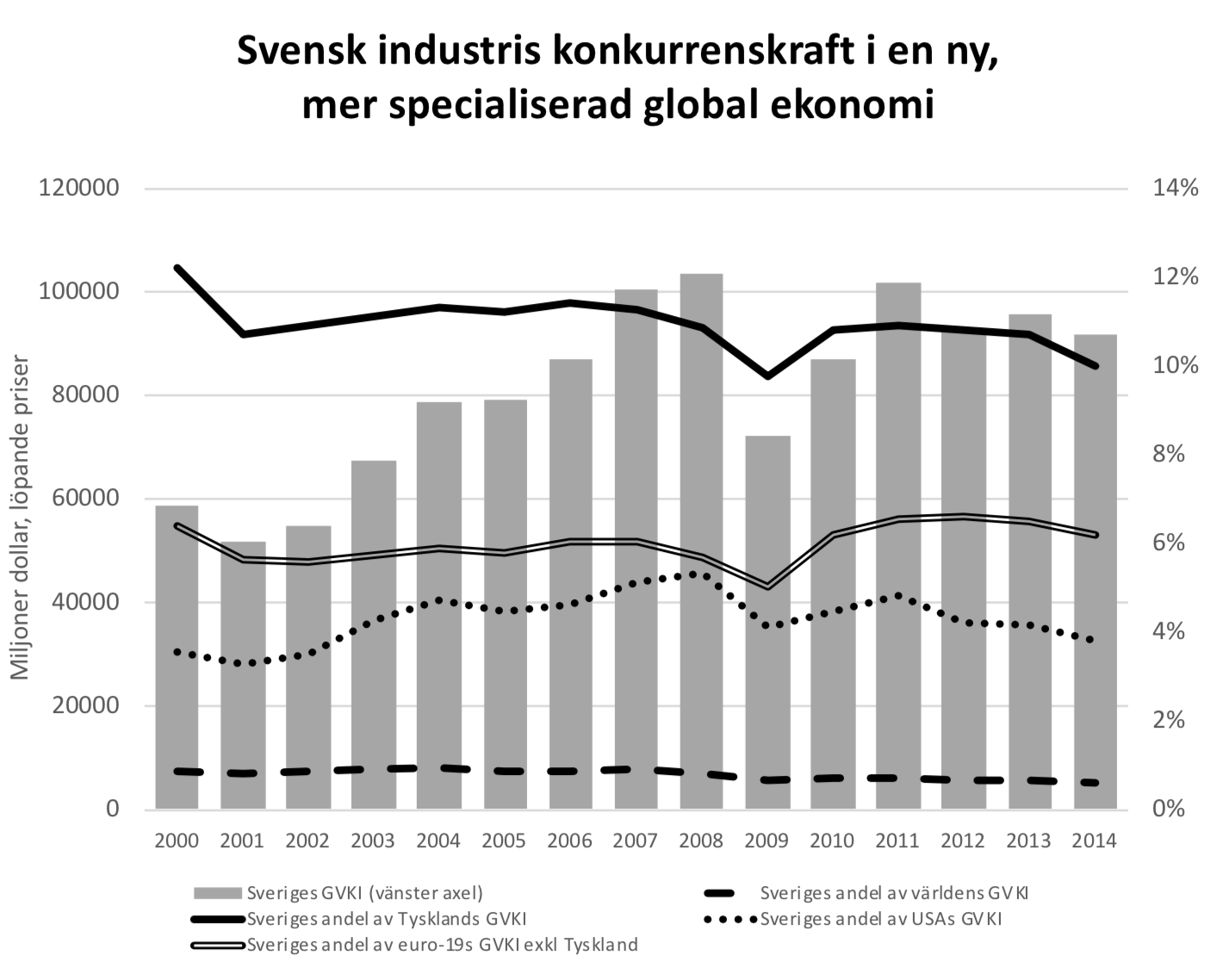

- Sveriges andel av de löner och vinster som krävs för att producera världens efterfrågan på industriprodukter har minskat med 25 procent sedan 2008 – från 0,84 till 0,62 procent (det specialframtagna datamaterialet sträcker sig i huvudsak till och med 2014, men i vissa fall har vi förlängt analysen till 2015). Det betyder att närmare 99,4 procent av de löner och vinster som krävs världen över inte genereras i Sverige. I absoluta termer har dessa löner och vinster som genererats i Sverige minskat med drygt tio procent sedan finanskrisen.

- Även andra västländer – såsom Tyskland och euroområdet (exklusive Tyskland) – har förlorat världsmarknadsandelar sedan finanskrisen. Tysklands andel av de löner och vinster som krävs världen över för att möta världens efterfrågan på industriprodukter har sedan 2008 minskat med 20 procent och euroområdets med 33 procent. Finland har förlorat mer än 40 procent. USA är ett undantag, med en ökning om två procent.

- Det generella mönstret är en relativt stark utveckling av världsmarknadsandelarna för många västländer – med USA som undantaget – mellan millennieskiftet och finanskrisen, men därefter har konkurrenskraften utvecklats betydligt mer negativt. Detta har skett trots ett ökat medialt fokus på återflytt av produktion och nyinvesteringar på hemmaplan.

- I relation till euroområdet har svensk industris konkurrenskraft stärkts sedan finanskrisen.

- I relation till USA stärktes konkurrenskraften under 00-talet, men efter finanskrisen är bilden den omvända. Över hela perioden har svensk industris konkurrenskraft förbättrats något.

- I relation till Tyskland stärktes konkurrenskraften något efter millennieskiftet, men efter finanskrisen har den försämrats.

- Svensk industris konkurrenskraft har efter finanskrisen påverkats negativt av en ogynnsam branschstruktur. Om hänsyn tas till detta stärks konkurrenskraften ytterligare i relation till euroområdet. I relation till Tyskland stärks konkurrenskraften och från åren runt millennieskiftet går det inte att urskilja någon negativ trend.

- Efter finanskrisen har svensk bruttoexport utvecklats betydligt sämre än (netto-)exporten av de löner och vinster som finns inbäddade i industrins produkter. Exporten i både brutto- och nettotermer har minskat sin andel av BNP, men bruttoexporten i betydligt högre utsträckning.

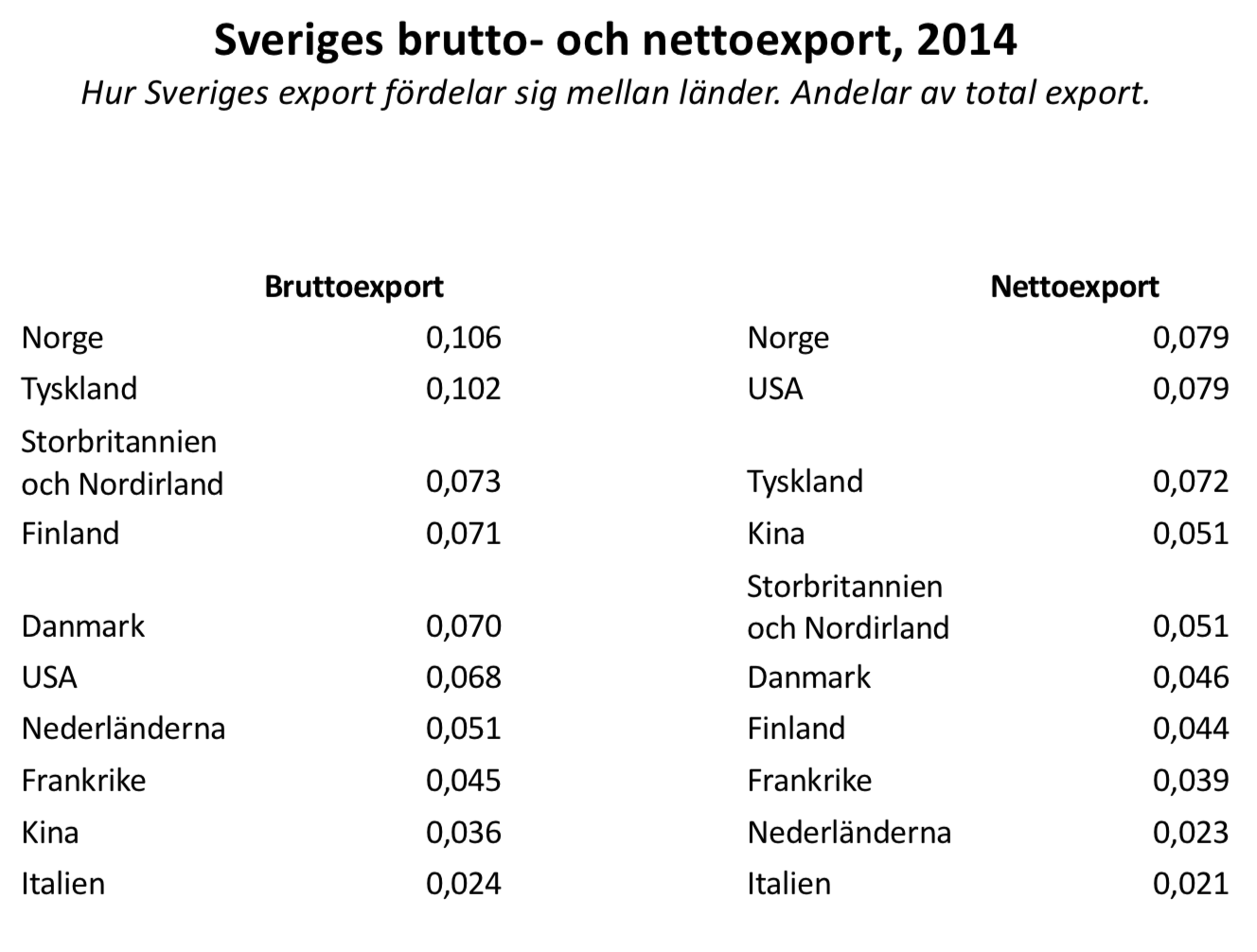

- När exporten mäts i termer av genererade löner och vinster istället för med bruttometoden stiger USA från sjätte till en med Norge delad första plats på listan över Sveriges viktigaste exportmarknader. Kina hamnar på fjärde istället för på nionde plats.

- Sedan 2010–11 har Kina passerat euroområdet och USA som det land i vilket högst andel av de löner och vinster som krävs världen över för att producera världens efterfrågan på industriprodukter genereras (22 %). Det är en ökning om mer än 70 procent sedan finanskrisen.

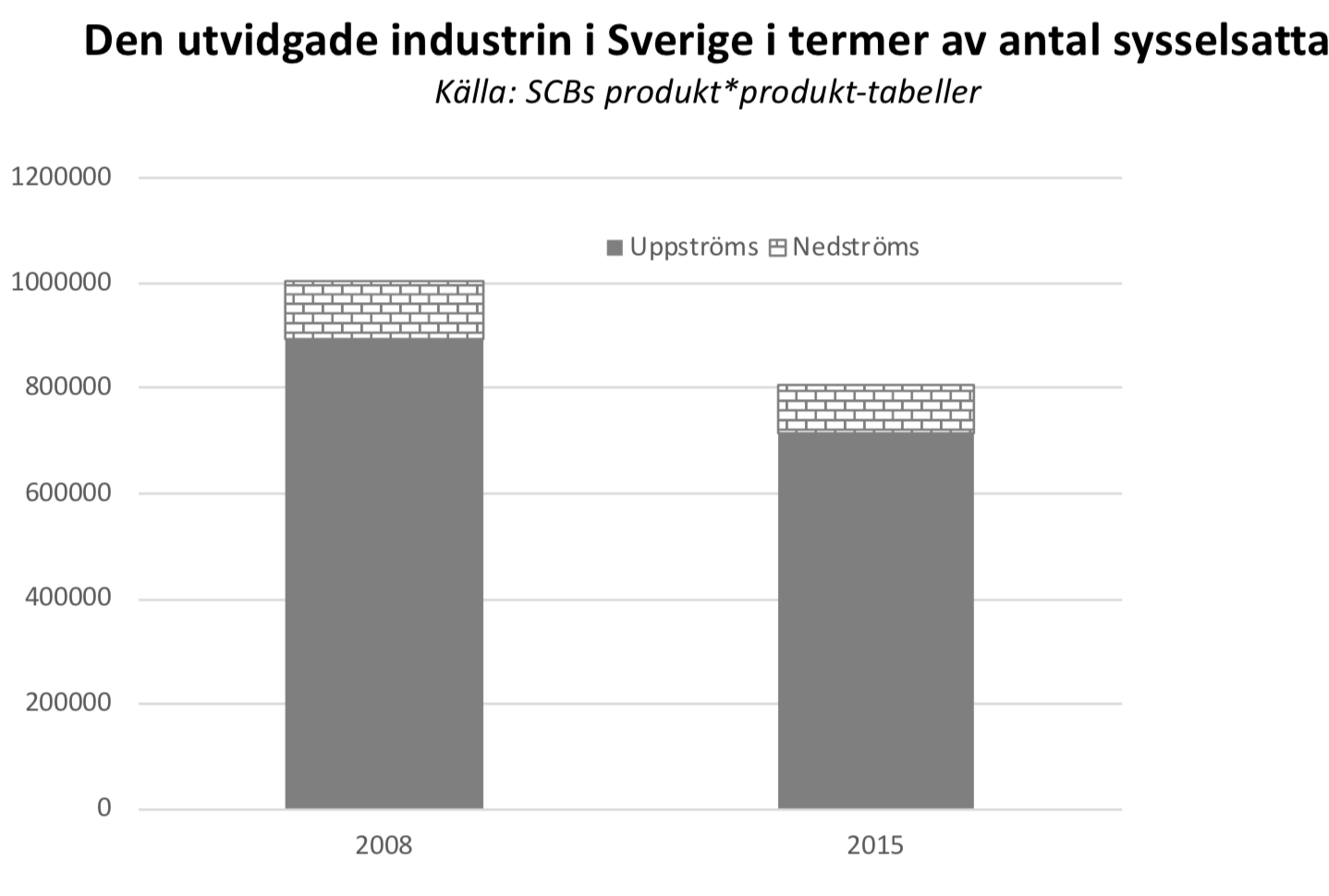

- Antalet sysselsatta som – uppströms – i någon del av svensk ekonomi arbetar med att möta efterfrågan på industriprodukter har minskat med 175 000 sedan finanskrisen, till 716 000. Närmare 75 procent av den minskningen kan härledas till verkstadsindustrins värdekedjor. Drygt 20 000 färre medarbetare i den kunskapsintensiva tjänstesektorn är i dag sysselsatta med att leverera insatser till industrin.

- Efter finanskrisen har svensk industri blivit mer beroende av inhemsk efterfrågan. Närmare 40 procent av de sysselsatta i industrisektorn (SNI 10-–33) arbetar – nedströms – med att leverera de insatser som krävs för att möta efterfrågan på icke-industriella produkter, inte minst i termer av byggande, i svensk ekonomi. Runt millennieskiftet uppgick motsvarande andel till drygt 30 procent.

- Den utvidgade svenska industrin – summan av uppströms och nedströms sysselsättning – uppgår i dag till 810 000 sysselsatta. Det är en minskning med 200 000 medarbetare sedan 2008. Den utvidgade industrin utgör 17 procent av sysselsättningen i ekonomin, en minskning med fem procentenheter sedan finanskrisen.

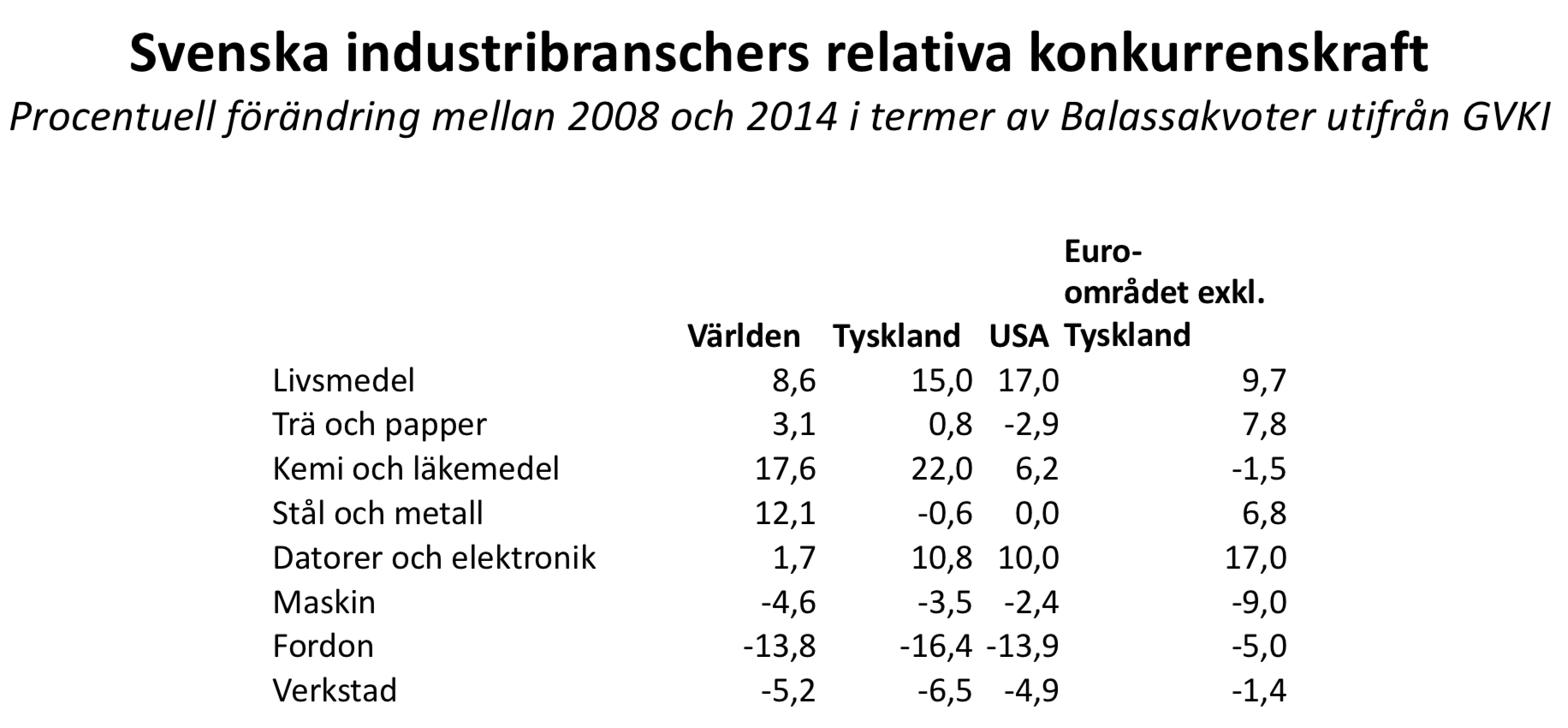

- För den svenska industrins branscher har positionen på världsmarknaden förbättrats för kemi/läkemedel, stål och metall, livsmedel, trä och papper och datorer/elektronik sedan finanskrisen. Verkstadsindustrins – och då främst fordon och maskin – relativa marknadsposition har utvecklats i negativ riktning.

- I relation till Tyskland har den branschvisa konkurrenskraften stärkts för kemi/läkemedel, livsmedel och datorer/elektronik, men försämrats för fordon och maskin.

- I relation till euroområdet har den branschvisa konkurrenskraften stärkts för datorer/elektronik, livsmedel, trä/papper och stål/metall, men försämrats för maskin och fordon.

- I relation till USA har den branschvisa konkurrenskraften stärkts för livsmedel, datorer/elektronik och kemi/läkemedel, men för fordonsindustrin har konkurrenskraften påtagligt försämrats.

Den här typen av statistik produceras med lång eftersläpning. Det beror på att den utgör en bärande del av nationalräkenskapernas BNP-beräkningar.

När vi tittar på den mer konjunkturellt följsamma statistiken i termer av produktion och (brutto-)export under de allra senaste åren framkommer att de delar av världsmarknaden som är relevanta för svensk export har vuxit snabbare än vad som var fallet åren närmast dessförinnan, och att den svenska exporten på dessa marknader har ökat sina marknadsandelar något. Den svenska industriproduktionen har efter 2014 växt i ungefär samma takt som Tysklands och övriga eurozonens.

Det är fortfarande oklart om de allra senaste årens utveckling har inneburit att svensk industris konkurrenskraft stärkts.

Det är dock fortfarande oklart om de allra senaste årens utveckling har inneburit att svensk industris konkurrenskraft har stärkts – om Sveriges andel av de löner och vinster som krävs i alla branscher världen över för att producera världens efterfrågan på industriprodukter har ökat.

Men med tanke på att svensk industris utveckling utifrån de vedertagna måtten på produktion och export har utvecklats i paritet med flera av de viktigaste konkurrentländerna, är det rimligt att anta att industrins konkurrensposition i den globala ekonomin år 2018 inte är sämre än vad som har framkommit i vår analys. Det mest sannolika är dock att svensk industrins utveckling under de allra senaste åren har varit något starkare än för flera viktiga konkurrentländer.

Från brutto till netto

Den vedertagna, bruttobaserade och horisontellt orienterade metoden att analysera och förstå svensk industris konkurrenskraft – där branscher och länder betraktas som isolerade enheter – är daterad och som vi har visat kan den ibland vara direkt missvisande. Det är inte särskilt förvånande, eftersom metoden inte tar hänsyn till den mest framträdande strukturförändringen som har skett under senare decennier: en ökad grad av vertikal specialisering, nationellt och globalt.

Denna förändring innebär dels att industrins bruttoexport säger allt mindre om hur mycket löner och vinster – svenska jobb! – den genererar i Sverige, dels att bruttoexporten säger allt mindre om var i den inhemska ekonomin denna förädling sker och hur utsatta branscher är för internationell konkurrens. Handeln mellan länder bör i stället analyseras och förstås utifrån ett nettoperspektiv – hur löner och vinster fördelas mellan länder och branscher längs alltmer komplicerade globala värdekedjor.

Regeringens exportmål bör slopas – och exportstrategin uppdateras

I ljuset av detta bör en viss försiktighet iakttas gentemot de bruttobaserade analyser av svensk industri som kommer att utgöra grunden för de rapporter som kommer att stötas och blötas inför märkessättandet i avtalsrörelsen 2020. Men detta synsätt är även betydelsefullt för den socialdemokratiskt ledda (interims-)regeringen, med dess ambition att nyindustrialisera Sverige och med en exportstrategi som en bärande del av strategin att ha EU:s lägsta arbetslöshet år 2020.

Regeringen bör slopa sitt exportmål.

Det exportmål som regeringen har slagit fast – att bruttoexporten ska öka i absoluta tal och som andel av BNP – visar att det finns en hemläxa att göra. Ett sådant mål kan ifrågasättas på merkantilistiska grunder, men framför allt vägleder det oss inte tillräckligt väl när det gäller industrins långsiktiga konkurrenskraft och hur industrin bidrar till arbetstillfällen och ökat materiellt välstånd.

Att regeringen under mandatperioden så tydligt har prioriterat industrins betydelse för jobb, innovation och tillväxt är högst välkommet, men man bör dra rätt slutsatser av hur den nya, globala ekonomin fungerar – med en ökad grad av vertikal specialisering, nationellt och globalt.

Så som regeringens exportstrategi har utformats ger den – utöver tvivelaktiga mål – en ofullständig bild av industrins och dess delbranschers konkurrenskraft, de viktigaste globala marknaderna och hur framgångsrikt Sverige är som exportnation.

Parterna och politiken bör enas om ett nytt konkurrenskraftsmål

För att på ett mer rättvisande sätt fånga in de mest avgörande delarna av den pågående strukturomvandlingen av svensk och global ekonomi bör regeringen därför ge Statistiska centralbyrån i uppdrag att löpande producera förädlingsvärdebaserad utrikeshandelsstatistik. På det sättet kan en uppdaterad och forskningsbaserad kunskapsbas skapas för att förstå utvecklingen av industrins – och hela den exportpåverkade delen av näringslivets – konkurrenskraft och Sveriges position som exportnation.

Med fokus på den inhemska förädlingen bör regeringen slopa sitt exportmål och i stället införa följande konkurrenskraftsmål, som tar sin utgångspunkt i hela den svenska ekonomins förmåga att bidra till den förädling som är nödvändig för att möta världens efterfrågan på industriprodukter:

- Sveriges andel av de löner och vinster som under ett år krävs för att producera världens industriprodukter ska öka.

De märkessättande parterna bör kunna enas om att detta konkurrenskraftsmål – utöver att det på ett bättre sätt understödjer exportstrategins ambitioner – ska utgöra en central del av diskussionen om industrins globala position och nivån på det märke som svensk ekonomi kan bära utan att försämra industrins konkurrenskraft.

Om vi inte tar till oss att en mer specialiserad världsekonomi kräver en ny karta för att förstås, är risken att det etableras en missvisande bild av Sverige som industrination. Det skulle i sin tur leda till en sämre fungerande lönebildning.

***

Följ Arena Essä på Facebook

Följ Dagens Arena på Facebook och Twitter, och prenumerera på vårt nyhetsbrev för att ta del av granskande journalistik, nyheter, opinion och fördjupning.