De svenska hushållen skuldsätter sig allt mer och bostadspriserna fortsätter att öka. Trots att svensk ekonomi går bättre än omvärlden finns anledning till oro. En hel del av den utveckling som fick Irlands och USA:s ekonomier på fall existerar även i Sverige.

I september 2008 rådde panik på världens finansmarknader. Den amerikanska regeringen hade i början av månaden nationaliserat bolåneinstituten ”Fannie Mae” och ”Freddie Mac”, som stod som garanter för runt hälften av USA:s bolånemarknad. En vecka senare gick Lehman Brothers, den anrika investmentbanken som grundats redan 1850, i konkurs. Den amerikanska staten lät banken falla. Stod fler på tur? Alla väntade på hur USA:s regering och centralbanken ”The Fed” skulle agera.

Ett par dagar senare hölls ett möte i representanthusets talman Nancy Pelosis konferensrum. Förutom Pelosi själv var centralbankschefen Ben Bernanke, finansminister Henry Paulson och senatens majoritetsledare Harry Reid alla närvarande. Planer på en statlig räddningsaktion av banksystemet drogs upp. Stämningen var alarmistisk. Ben Bernanke ska enligt flera vittnen som var med på mötet ha understrukit allvaret i situationen.

”Om vi inte gör det här kanske vi inte har en ekonomi på måndag.”

Finanskrisen började på USA:s bostadsmarknad

När den värsta paniken hade lagt sig kunde pusselbitarna börja läggas på plats. Vad var det som hade hänt? Krisen kunde spåras tillbaka till den amerikanska bolånemarknaden. Under en tid hade de amerikanska hushållen lånat allt mer, ofta med bostäder som säkerhet. De amerikanska bankerna hade varit sanslöst generösa och bidragit med mängder av billiga krediter. Fastighetspriserna verkade stiga för evigt. Räntorna var låga.

Men till sist sprack bostadsbubblan. En kedjereaktion sattes igång som ledde till kollapsen av Lehman Brothers, räddningspaketet TARP, och – kanske – till att Barack Obama blev USA:s 44:e president.

Sedan dess har den världsekonomiska krisens fokus flyttat från USA till Europa. Grekland och Irland har varit nära statsfinansiell kollaps och har tvingats söka hjälp hos Europeiska Centralbanken och Internationella Valutafonden. Samtidigt verkar Sverige ha klarat sig ganska hyfsat. Bortsett från den höga arbetslösheten ser siffrorna bra ut. Tillväxten är hög, statsskulden låg och statsbudgeten är i balans. Trots det talar en del ekonomer oroligt om risker i den svenska ekonomin.

Historien känns igen. Det handlar om lån och bostäder.

”Vi ville ha mer frihet”

– För samma pengar som man får en etta eller tvåa i stan för, får man ett radhus på 150 kvadrat en bit ut.

Den som talar är Tom Snellman. Han är snickare verksam i Stockholmsområdet. Tillsammans med sin fru och deras tvååriga dotter ska de snart flytta från sin tvåa i Järfälla till ett radhus i Upplands-Bro, en bit nordväst om staden. Han låter förväntansfull på rösten.

– Vi satt i en lägenhet på 60 kvadrat och vi har en dotter på två år. Vi ville ha större frihet, berättar han.

Tom och hans frus husköp är en av tiotusentals bostadsaffärer som varje år genomförs i Sverige. Flest bostäder säljs i Stockholmsområdet – där det också är dyrast. Medelpriset på bostadsrätter i Storstockholm är nära 70 procent högre än genomsnittet i hela landet. Därefter följer de andra storstadsregionerna.

Det är självklart att de allra flesta behöver låna av banken för att ha råd. Tom Snellman vill inte berätta hur mycket han och hans fru har lånat till det nya huset, men han tycker själv att det handlar om stora summor. Samtidigt menar han att det egentligen inte är så mycket att orda om.

– Visst handlar det om mycket pengar, men det är vad det kostar i dag, säger han.

Ett radhus kostar. Men dagens bostadspriser är resultatet av en utveckling som pågått under lång tid – och den är allt annat än oproblematisk.

Skulderna växer, priserna skjuter i höjden

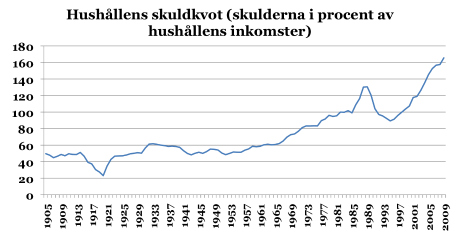

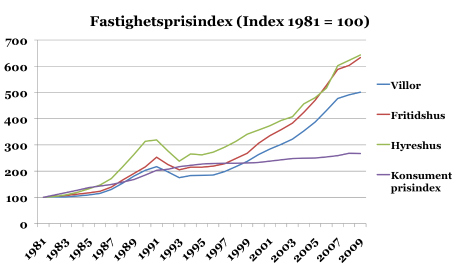

Sedan mitten av 1990-talet har svenskarnas privata skulder stadigt ökat. I förhållande till inkomsterna har hushållen nära fördubblat sina skulder på femton års tid. Mätt som andel av BNP är skulderna historiskt stora. Samtidigt har bostadspriserna ökat kraftigt. Att det finns ett samband är det knappast någon som förnekar.

– Realekonomiskt vore det bästa som kunde hända att bostadspriserna låg stilla i tio år, säger Sandro Scocco, ordförande i tankesmedjan Global Utmanings ekonomiska råd.

– Det skulle i realiteten innebära sänkta priser på grund av inflationen, fortsätter han.

Sandro Scocco är en av de ekonomer som den senaste tiden har varnat för hushållens skuldsättning och utvecklingen på bostadsmarknaden. Han säger att han starkt ogillar ordet ”bubbla”, men menar ändå att bostadspriserna på sikt inte kan öka snabbare än människors inkomster.

– För eller senare måste det ske en korrigering av priserna, säger han.

Ekonomin blir känslig för störningar

Egentligen är det ganska enkelt. Om du tar stora lån med din bostad som säkerhet är du känslig för störningar. Höjs räntan blir dina månadsbetalningar helt plötsligt mycket dyrare. Har du inte råd att bo kvar och priset på bostäder samtidigt faller, kan du tvingas sälja till förlust.

– Egentligen behöver man bara titta på sin egen ekonomi för att förstå de potentiella riskerna, säger Magnus Lindmark, professor i ekonomisk historia vid Umeå universitet.

– Hur skulle din eller min ekonomi påverkas av dubbelt så höga räntor? frågar han retoriskt.

En sådan utveckling skulle förstås vara tråkig för de drabbade, men det som verkligen oroar är riskerna för spridningseffekter till resten av ekonomin.

– I en situation med högre räntor så minskar sannolikt hushållens vilja att betala de nuvarande bostadspriserna, förklarar Sandro Scocco.

– Vi får ett prisfall, och så är vi inne i en ond spiral.

I värsta fall…

En sak är säker. De svenska räntorna kommer att stiga. Det har Riksbankens majoritet lovat. Senast i går kom den senaste höjningen. Men om man vill hejda en bubbla är räntan ett trubbigt vapen.

Lite förenklat kan höjda bolåneräntor och fallande bostadspriser påverka den övriga ekonomin på två sätt. Det kan leda till minskad efterfrågan, och det kan innebära problem för bankerna.

Stigande räntor betyder att människor som har belånat sig måste börja lägga mer pengar på räntebetalningar varje månad. Plötsligt blir det också mer intressant att betala av – amortera – på sina lån. Det betyder att en mindre del av inkomsterna kan läggas på konsumtion av varor och tjänster. Efterfrågan i ekonomin sjunker.

Om bostadspriserna faller riktigt kraftigt kan det dessutom betyda allvarliga problem för de svenska bankerna. När tillräckligt många låntagare inte kan fortsätta att betala sina löpande räntekostnader uppstår det snart minusposter i bankernas balansräkningar. Med fallande bostadspriser är det inte längre möjligt att sälja huset för att betala tillbaka vad man är skyldig. Bankerna riskerar att aldrig få tillbaka vad de lånat ut. Men en storbank på obestånd är en fara för hela samhällsekonomin. Staten måste träda in och rädda bankerna – vilket innebär ökade kostnader för staten och därmed skattebetalarna.

Ungefär så ser det värsta tänkbara scenariot ut. Sandro Scocco tror inte att en sådan utveckling är särskilt trolig. I stället för en bostadskrasch tror han på en ”pyspunka”. Men de senaste årens händelser i USA och Europa gör att man bör ta riskerna på stort allvar, menar han.

– En stor del av omvärldens ekonomiska problem beror på skulder. Irland är ett tydligt exempel. Inledningsvis var det de privata skulderna som ökade mycket kraftigt. När bankerna sedan hotade att gå omkull fick staten träda in och ökade därmed sin egen skuldbörda.

I en rad länder i Västvärlden har bostadspriserna ökat kraftigt sedan 1990-talet – för att de senaste åren falla. Så har det sett ut i Spanien, Storbritannien, Irland och USA. I Sverige fortsätter däremot prisökningen.

– Det känns konstigt att situationen i Sverige skulle vara helt annorlunda jämfört med andra länder, kommenterar Sandro Scocco.

Billiga krediter driver på priserna

Varför ökar priserna på bostäder så kraftigt?

De ekonomer som inte tror att priserna på sikt kommer att falla – de som, lite tillspetsat, inte tror att det finns någon ”bubbla” – pekar på flera saker.

– För det första måste man studera efterfrågesidan, säger Hans Lind, professor i ekonomi vid KTH i Stockholm.

– Då ser vi att vi har en snabb befolkningsökning, växande inkomster med skattesänkningar, förväntade låga räntor, och att nyproduktionen är relativt låg. Dessutom finns det ganska bestämda åsikter om läge. Människor vill inte bo var som helst.

Magnus Lindmark vid Umeå universitet köper inte den förklaringen.

– Det är absolut rimligt att prisnivåerna på bostäder i storstäderna är högre än i övriga landet, säger han, men det är inte givet att prisökningstakten på bostäder ska vara väldigt mycket högre.

– Storstadsregionerna har vuxit under mycket lång tid. Det är inte något som inleddes efter 1995, då bostadspriserna började sticka iväg.

I stället menar Magnus Lindmark att prisuppgången på bostäder helt enkelt kan bero på att det är billigt och lätt att låna. Det är inte bara så att människor lånar mycket pengar för att de ska ha råd med de höga bostadspriserna. Sambandet är även omvänt. Att det är möjligt att låna mycket för en billig peng driver i sig självt upp huspriserna.

Senfärdiga förslag

De flesta bedömare som oroar sig för en bostadsbubbla är ganska överens kring vad som borde göras för att minska riskerna i ekonomin. Det kan handla om att införa amorteringskrav och skärpa reglerna som säger att bostadsköpare inte kan låna till hela köpbeloppet. Sandro Scocco tycker också att fastighetsskatten borde återinföras. Och de oroliga ekonomerna är inte ensamma.

I slutet av november meddelade nämligen finansminister Anders Borg själv att han var orolig för de svenska bankernas utlåning och för att en bostadsbubbla håller på att byggas upp. ”Svensk banksektor är tre och en halv gång så stor som svensk BNP”, varnade han. ”På Irland var banksektorn fem gånger så stor och på Island sju gånger så stor innan krisen. Så vi är på väg i en irländsk riktning”.

Men trots finansministerns oro verkar rejäla åtgärder mot de stigande fastighetspriserna att dröja. De förslag på åtgärder som Anders Borg fört fram – kassakrav för bankerna, amorteringskrav för låntagarna, skatteförändringar – kommer vad det verkar att genomföras först om ett eller ett par år. Sandro Scocco menar att insatser behövs nu.

– Det som är problematiskt är att hushållen för varje år ökar sin skuldsättning, säger han.

– Det är det som är det allvarliga. Att utvecklingen går åt rakt motsatt håll.

Följ Dagens Arena på Facebook och Twitter, och prenumerera på vårt nyhetsbrev för att ta del av granskande journalistik, nyheter, opinion och fördjupning.